Theo báo cáo về thị trường trái phiếu doanh nghiệp quý I/2021 của SSI Research, tổng lượng trái phiếu do các doanh nghiệp phát hành trong quý vừa qua là 37,4 nghìn tỷ đồng, giảm 23,9% so với cùng kỳ năm ngoái. Trong đó, có gần 7.000 nghìn tỷ đồng là trái phiếu phát hành ra công chúng, tương đương 18,7% tổng lượng phát hành toàn thị trường, cao hơn nhiều mức bình quân chỉ 5,1% của cả năm 2020.

Các tổ chức phát hành ra công chúng trong quý vừa qua gồm: Vingroup (VIC), Masan Group (MSN), CTCP Tập đoàn Hà Đô (HDG), CTCP Thành Thành Công - Biên Hòa (SBT), Ngân hàng TMCP Bưu điện Liên Việt (LPB) và CTCP Giao nhận Vận tải Ngoại thương (VNT)

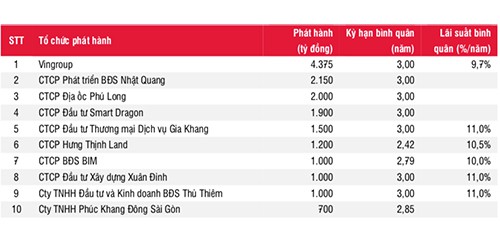

Trong số trái phiếu vừa được phát hành, các doanh nghiệp bất động sản chiếm tới 61,9%, tương đương 23.150 tỷ đồng trái phiếu. Kỳ hạn bình quân các trái phiếu bất động sản phát hành trong quý cũng giảm mạnh xuống 2,9 năm (từ mức bình quân 3,9 năm của cả hai năm 2019 và 2020) nên kéo kỳ hạn bình quân trái phiếu phát hành toàn thị trường giảm từ 4,23 năm vào năm 2020 xuống 3,26 năm trong quý I năm nay.

“Mặc dù kỳ hạn trái phiếu ngắn hơn nhưng lãi suất bình quân của trái phiếu bất động sản nhích tăng lên mức 10,4%/năm và hiện là nhóm có lãi suất cao nhất thị trường”, SSI cho biết.

Nhóm 10 doanh nghiệp BĐS phát hành nhiều nhất trong năm quý I/2020. Nguồn: HNX, SSI tổng hợp

Phân nửa trái phiếu không có tài sản đảm bảo

Đáng chú ý, có đến 50,2% số trái phiếu được phát hành trong 3 tháng đầu năm không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu.

Trong đó, có 15,3 nghìn tỷ đồng trái phiếu không có tài sản đảm bảo (chiếm 41%) gồm 3,58 nghìn tỷ trái phiếu ngân hàng và công ty chứng khoán, 7.000 tỷ đồng trái phiếu bất động sản, 2,2 nghìn tỷ đồng các trái phiếu phát hành ra công chúng của MSN, VNT, SBT và một số lô trái phiếu khác. Có 3,4 nghìn tỷ đồng trái phiếu (chiếm 9,2%) có tài sản hoàn toàn là cổ phiếu gồm trái phiếu của các công ty niêm yết PDR, KDC, KBC, APH, DXG và một số công ty chưa niêm yết khác.

Theo SSI, quý I thường là quý thấp điểm phát hành trong năm do có Tết Nguyên đán và là giai đoạn xây dựng kế hoạch kinh doanh, kế hoạch tài chính của các doanh nghiệp. Đơn vị này dự báo lượng phát hành trái phiếu doanh nghiệp trong quý II sẽ còn cao hơn. Trong giai đoạn 2019 - 2020, lượng phát hành trái phiếu trong quý II đều tăng 111% - 160% so với quý liền trước.

Nhóm doanh nghiệp bất động sản được dự báo vẫn là tổ chức phát hành lớn nhất với nhu cầu huy động vốn qua kênh trái phiếu khá cao, đặc biệt là các doanh nghiệp hạn chế về tài sản đảm bảo cho các khoản vay.

“Lãi suất trái phiếu bất động sản có thể nhích tăng và sẽ hấp dẫn hơn so với các nhóm trái phiếu khác nhưng nhà đầu tư nên hết sức thận trọng vì thị trường bất động sản đang khá nóng, lượng trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu cũng đang tăng lên sẽ gia tăng rủi ro cho nhà đầu tư”, SSI cảnh báo.